税務署長等が行った課税処分等に不服がある納税者は、自己の権利の救済を求めて、

①税務署長等に対する異議申立て、

②国税不服審判所長に対する審査請求、

③裁判所に対する訴訟提起、

といった法的手段を採ることができます。

もっとも、課税庁側と納税者側とのパワーバランスは様々な意味において

均衡ではなく、納税者側の主張が認められる割合は、異議申立てにおいて10.0%,審査請求において、12.9%,訴訟において7.6%と低率を維持したままとなっています。

税理士、公認会計士、弁護士といった専門家に費用を払って依頼して時間をかけて争っても、なかなか自分たちの主張が認められないということは、いくら上述したような法的手段が整備されているとはいっても、それは絵に描いた餅にすぎません。

また、税務調査段階で偏った証拠資料ばかりが収集されかつ、それに沿ったストーリーが構築されてしまっていては、課税処分がなされた後になってあわててもそれは後の祭りというほかはありません。

質問検査権の名のもとに行き過ぎた税務調査がなされるおそれがあることはいまだ否定することはできません。

そうはいっても納税は国民の義務であり、納税者側は、認められた法制度の枠内で適法に自己の権利をじつげんしていくほかはありません。

税務調査において適切に対応し、異議申立て、審査請求、訴訟という一連の法的手続きの中で、説得的に自己の主張の正当性を展開していくほかないのです。

このような観点から、本コーナーにおいては税務調査から訴訟までの一連の流れをそして、可能な限りの対応方を平易かつ具体的にまた、経験を踏まえて説明していくこととしました。

本コーナーが皆様のお役に立てれば幸いです。

目次

第1章 税務調査編

Q1ー1 税務調査とはどのようなものですか。また、どのような種類がありますか。

Q1−2 税務調査はどのように進められるのですか。

Q1−5 税務調査中に質問調書を作成するといわれました。どう対処したらよいか教えてください。

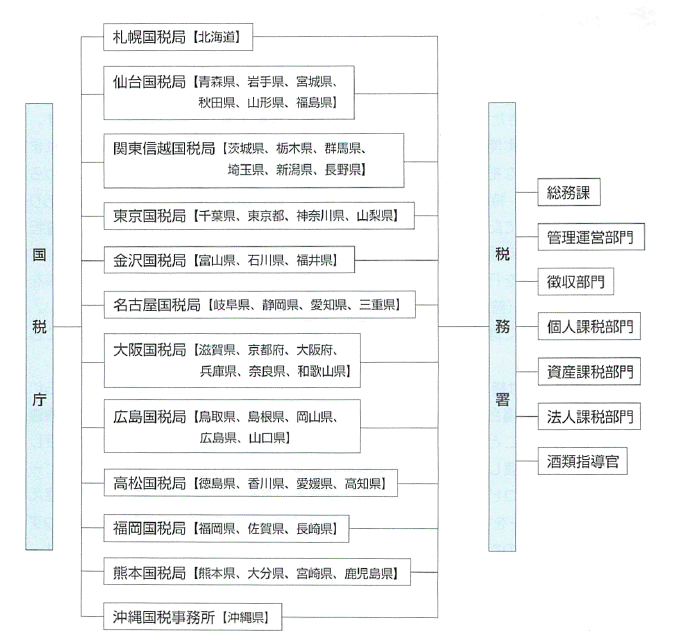

Q1−6 税務署の職員の上下関係がわかりません。肩書きについて教えてください。

Q1−7 税務調査はどのように終了するのですか。終了時における留意点についても教えてください。

Q1−8 税務調査終了後に、税務署から通知書(更正通知書)が送付されてきましたが、どのように対処すればよいですか。

第2章 異議申立て編

Q2−1 訴願前置主義とはどのようなことですか。

Q2−2 更正の理由付記について教えてください。

Q2−3 異議申立てを行う際の期限や進め方について教えてください。

Q2−5 異議申立てを行うにあたって注意しなければならない事項について教えてください。

Q2−6 異議申立てを行うに際しては、更正処分等された税額は納税をしておかなければいけませんか。

第3章 審査請求編

Q3−1 異議決定書を受け取りましたが、その結論に納得できません。どのようにしたらよいですか。

Q3−3 審査請求の流れについて教えてください。

Q3−5 審査請求について特に注意しなければならない事項を教えてください。

第4章 租税訴訟編

Q4−1 租税訴訟とはどのようなものでしょうか。

Q4−2 どのような場合に租税訴訟を提起したらよいのでしょうか。

租税訴訟を提起することのメリット、デメリットについて教えてください。

Q4−3 租税訴訟を起こして勝てるのですか。

Q4−4 租税訴訟はどのくらいの期間続くのですか。

Q4−5 租税訴訟が通常の民事裁判と異なる点について教えてください。

Q4−6 租税訴訟はどこで裁判が開かれるのですか。また、どこで裁判を起こした方がよいですか。

Q4−7 租税訴訟はどのように提起するのですか。

Q4−10 補佐人税理士とはどのようなものですか。補佐人税理士を付けた方がよいですか。

Q4−11 租税訴訟における実際の裁判はどのように進行するのですか。

![090420_shibata-office_header[1].jpg](/_p/acre/25885/images/pc/61ab2a75.jpg)